איזו הלוואה כדאי לקחת

החלטתם לקחת הלוואה לחברה או לעסק. הבנק אישר את בקשת ההלוואה וכעת נותר לכם להחליט באיזו הלוואה אתם מעוניינים.

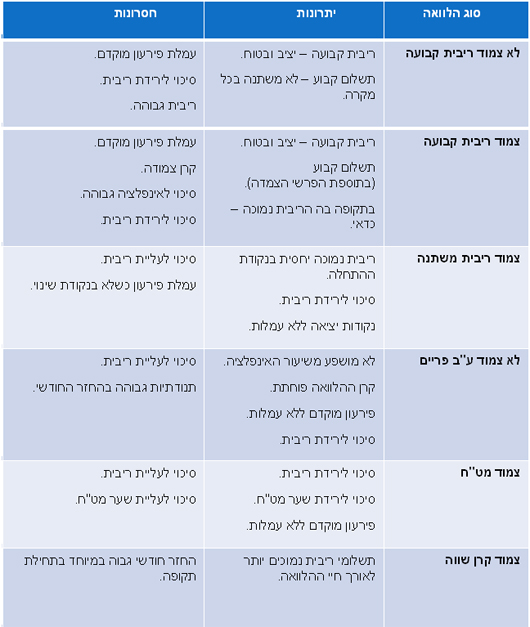

במאמר זה נסקור את האפשרויות הנפוצות והסוגים השונים של ההלוואות תוך ניתוח היתרונות והחסרונות של כל אחת מהן.

לאחר שביצעתם ניתוח לגבי תקופת ההלוואה המבוקשת ואת יכולת ההחזר של העסק, יש לקבוע ראשית את סכום ההלוואה, תקופת ההלוואה ויכולת ההחזר התקופתית.

בחירת סוג ההלוואה מחייב ניתוח הצרכים של החברה ויכולת ההחזר שלה. בכל מקרה, לאחר שבחרנו את סוג ההלוואה המועדף, ניאלץ ככל הנראה לנהל מו"מ כמו גם סקר שוק על מנת לקבל את התנאים הטובים ביותר לסוג ההלוואה שנבחרה.

את סוגי הלוואות לעסקים נחלק בהתאם לשני פרמטרים:

- שיטת החזר ההלוואה.

- שיטת חישוב הריבית על ההלוואה.

שיטת החזר ההלוואה

את סוגי ההלוואות בהתאם לשיטת ההחזר ניתן לחלק ל-4 סוגים מרכזיים

-

הלוואת בלון

הלוואת בלון היא הלוואה בה הקרן והריבית כולה משולמות בסוף תקופת ההלוואה. הלוואות אלו מיועדות בעיקר למי שהחזר ההלוואה אמור להגיע ממקור עתידי ברור ואין ביכולתו לעמוד בהחזרים כלשהם במהלך תקופת ההלוואה. הלוואה זו נפוצה בעיקר כהלוואת גישור או הלוואת ביניים למימון תקופה מסוימת עד מימושו של מקור כספי עתידי מוגדר. סביר כי המלווה ידרוש לבדוק את אותו מקור עתידי וסבירות התממשותו כמו גם לדרוש אותו כחלק מהביטחונות להלוואה. ההלוואה מכונה "בלון" משום שהיא הולכת וגדלה כל הזמן בכל תקופת ההלוואה. -

הלוואת גרייס

הלוואת גרייס היא הלוואה בה הריבית בלבד משולמת בתשלומים השוטפים. בתשלום האחרון משולם קרן ההלוואה. בהלוואה זו הלווה משלם באופן שוטף רק את הריבית על סכום ההלוואה ואילו קרן ההלוואה כולה משולם בתשלום אחד בסוף תקופת ההלוואה. גם כאן, ההלוואה מיועדת בעיקר כהלוואת גישור או הלוואת ביניים עד להתממשות מקור כספי עתידי. בניגוד לקודמתה, ללווה ישנה אפשרות להחזיר במהלך תקופת ההלוואה את הריבית התקופתית. -

הלוואה בהחזר תשלומי קרן קבועים

בהלוואה עם החזרי קרן קבועים, כל תשלום מורכב מחלק יחסי ושווה של סכום ההלוואה בצירוף הריבית התקופתית על יתרת הקרן. בהתאם, הלוואה זו מאופיינת בכל שהתשלומים הראשונים גבוהים במיוחד והם הולכים וקטנים עם הזמן בשל הירידה בסכומי הריבית בכל תשלום. אם נניח כי לקחנו הלוואה של 100 אלף שקלים בעשרה תשלומים לפפי החזר תשלומי קרן שווה הרי שכל תשלום יהיה מורכב מהחלק היחסי של הקרן ובמקרה שלנו 10,000 ₪ ובצירוף הריבית על יתרת הקרן. אם נניח כי הריבית התקופתית היא 1% הרי שהתשלום הראשון יהיה מורכב מ-10,000 ₪ קרן ועוד 1,000 ₪ ריבית ובסה"כ 11,000. התשלום השני יורכב מאותם 10,000 ₪ קרן ועוד ריבית של 900 ₪ ובסה"כ 10,900 ₪. התשלום החמישי לדוגמא יהיה מורכב מ-10,000 ₪ קרן ועוד 600 ₪ ריבית ובסה"כ 11,600 וכן הלאה. הלוואה זו מתאימה למי שצופה כי יכולת ההחזר הנוכחית שלו גבוהה מזו העתידית. -

הלוואה בהחזרים תקופתיים שווים – לוח שפיצר

הלוואה בהחזרים תקופתיים שווים המכונה גם הלוואה לפי "לוח שפיצר" היא ההלוואה הנפוצה ביותר. בהלוואה זו כל התשלומים התקופתיים זהים. כל תשלום מורכב מקרן וריבית וככל שהזמן חולף, מרכיב הקרן בהחזר הקבוע הולך וגדל ומרכיב הריבית בהחזר הולך וקטן. על מנת לחשב את ההחזר הקבוע אנחנו נדרשים ללוח סילוקין או למחשבון פיננסי. הלוואה זו מתאימה למי שצופה כי יכולת ההחזר שלו תהא זהה לכל אורך חיי ההלוואה.

יש לציין כי תקופת החזר ההלוואה יכולה להשתנות ולנוע בין החזר חודשי, רבעוני, שנתי או יותר מזה והכול בהתאם לצרכים ולהסכמת המלווה.

לאחר קביעת סוג ההלוואה בהתאם לשיטת החישוב, נדרש לקבוע את שיטת חישוב הריבית על ההלוואה.

שיטת חישוב הריבית על ההלוואה

-

הלוואה שאינה צמודה בריבית קבועה

הלוואה בריבית קבועה שאינה צמודה אינה נפוצה. הסיבה לכך טמונה בשיעור הריבית הגבוה אותו ידרוש המלווה והמשקף את רצונו להבטיח עצמו בפני שינויים עתידיים בשערי הריבית במשק. בהלוואה מסוג זה, ההחזרים נקבעים מראש ולא משתנים לאורך כל חיי ההלוואה מכל סיבה שהיא. היתרון ללווה הוא הביטחון בסכומי ההחזר לאורך כל חיי ההלוואה שלא ישתנו והחסרונות הבולטים נובעים מהחשיפה לירידה בשיעורי הריבית או האינפלציה כמו גם העובדה כי פירעון מוקדם של הלוואה מסוג זה תחויב במרבית המקרים בעמלת פירעון מוקדם העלולה להיות מאוד משמעותית. -

הלוואה צמודה בריבית קבועה

גם בהלוואה זו הריבית נקבעת מראש לכל חיי ההלוואה אולם הן הקרן והן הריבית צמודות למדד המחירים לצרכן. הלווה מקבל ביטחון יחסי לגובה ההחזר בתוספת הפרשי הצמדה ובתקופות בהן הריבית נמוכה הרי שכדאיותה של אפשרות זו עולה. גם בהלוואה זו החסרונות טמונים בסיכון שבאינפלציה גבוהה, ירידת ריבית ועמלת פירעון מוקדם. -

הלוואה צמודה בריבית משתנה

בהלוואה זו הקרן והריבית צמודות למדד והריבית נקבעת במועד תחילת ההלוואה. אולם בניגוד לקודמותיה, הריבית משתנה אחת לתקופה שהוגדרה מראש ונקבעת מחדש לתקופה הבאה בהתאם לשערי הריבית במשק במועד השינוי. מבחינת הלווה, היתרונות בהלוואה טמונים בעובדה כי הריבית בתחילת ההלוואה נמוכה יחסית, הלווה ייהנה בעתיד מירידה בשערי הריבית ויוכל לפרוע את ההלוואה במועדי השינוי ללא עמלות. החסרונות נובעים כמובן מהעובדה כי הלווה חשוף לעליית שער הריבית במועד השינוי וכל פירעון מוקדם שלא בנקודות השינוי יחויב בעמלות. -

הלוואה שאינה צמודה בריבית פריים

הלוואה שאינה צמודה בריבית פריים הינה הלוואה שהריבית בה נקבעת בהתאם לריבית הפריים ובמרווח קבוע ממנו. בכל פעם שריבית הפריים משתנה הרי שגם הריבית על ההלוואה משתנה. היתרונות ללווה בסוג הלוואה שכזה טמונים בעובדה כי קרן ההלוואה תמיד יורד ואינו משופע מהאינפלציה, הלווה יוכל ליהנות מירידה בשערי הריבית וניתן לפרוע הלוואה מסוג זה ללא עמלות. החסרונות הטמונים בהלוואה זו הינם בעובדה כי הלווה חשוף לעלייה בשער הריבית וגובה ההחזר התקופתי עלול לספוג תנודתיות גבוהה בשל עדכוני הריבית התכופים. הלוואה זו מתאימה למי שיכולת ההחזר שלו יותר גמישה ומעריך כי יש סיכוי סביר שירצה לפרוע את ההלוואה עוד בטרם הגיעה לסיומה. -

הלוואה צמודה למט"ח בריבית קבועה

הלוואה זו דומה להלוואה צמודה בריבית קבועה אלא שבמקרה הזה קרן ההלוואה והריבית צמודים למטבע חוץ שנבחר. הלוואה זו מתאימה במיוחד למי שמקורות ההחזר שלו צמודים גם הם לאותו מטבע כך שהוא אינו חשוף לשינויים בשערי המטבע. הלווה בסוג זה של הלוואה נהנה גם לרוב מאפשרות פירעון מוקדם ללא תשלום עמלות.

להלן טבלה המרכזת את היתרונות והחסרונות המרכזיים שבכל סוג הלוואה:

לקיחת הלוואה מחייבת לצד המשא ומתן עם הבנק גם ניתוח לבחירת סוג ההלוואה המועדף. בחירת סוג ההלוואה לאחר קביעת גובה ההלוואה ותקופת ההחזר מתבצעת כניתוח של מספר פרמטרים הכוללים את יכולת ההחזר של החברה, שערי הריבית הנוכחיים, תחזית לגבי יכולת החזר עתידי ושינויים בשערי הריבית כמו גם ניתוח מאפיינים מיוחדים לחברה הלווה כמו הכנסות במטבע חוץ, מקורות עתידיים ברורים להחזר ההלוואה ועוד.

מאמרים נוספים בנושא: